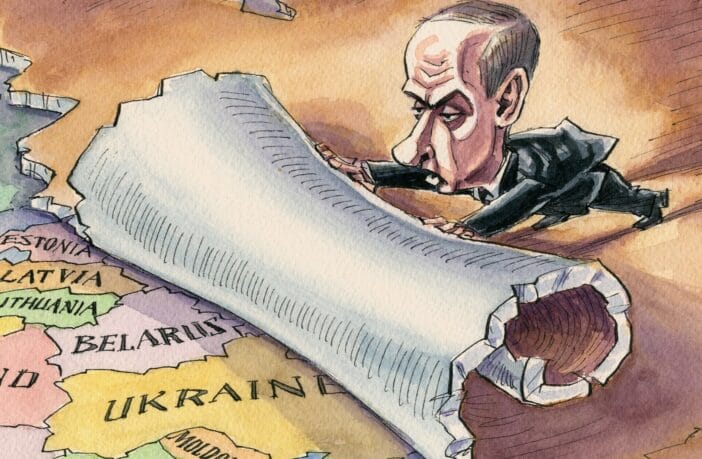

Russia, il Cremlino può rischiare default a causa delle sanzioni? Sarà un LTCM bis?

Oggi primo marzo 2022. Sesto giorno di guerra. La conquista dell’Ucraina da parte della Russia sembra non voler volgere al termine e per quanto ci possano essere dei negoziati in corso, i bombardamenti sui civili continuano incessantemente. L’Occidente, come ormai sappiamo tutti, ha risposto a questo conflitto con le sanzioni. I profani della materia direbbero “Abbiamo risposto alle pallottole con lanci di fiori!” ma per chi la mastica anche solo un pochino, le sanzioni sono la risposta più adeguata a chi nel 2022 usa ancora le armi per farsi valere. Dobbiamo pensare che non ci troviamo più nel 1939, periodo durante il quale l’unica risposta alle armi erano altre armi. Adesso abbiamo la possibilità di toccare il cuore di un paese in crescita: l’economia e la finanza.

Basti pensare che ieri, 28 febbraio, la maggior banca russa è crollata. Colpita dalle sanzioni, la Sberbank ieri ha misurato un -65% sul London Stock Exchange. Questo perché? Perché a seguito dei numerosi prelievi dei depositanti dovuti alle tensioni in corso, si è avuta una crisi di liquidità che ha portato, nella notte la BCE a dichiarare il probabile fallimento (“failing or likely to fail“) della filiale europea con sede in Austria,la Sberbank Ag. Questo ha contribuito al crollo della sede principale.

Cosa troverai in questo articolo:

Russia, cosa sta succedendo ai mercati

Ieri, 28 febbraio 2022, la borsa di Mosca è rimasta chiusa per evitare di assistere ad un crollo del listino che ha già toccato i minimi storici. Nonostante ciò, si è assistito ad un crollo dei depositary receipt di alcuni gruppi russi quotati sul mercato londinese e di alcuni ETF che replicano l’andamento di indici azionari russi.

Cosa sono i “depositary receipt” e gli “ETF”?

I depositary receipt sono uno strumento finanziario emesso da una banca per rappresentare dei titoli di una società estera quotati in Borsa. Gli ETF sono dei fondi di investimento quotati in Borsa. Hanno una gestione passiva e ciò significa che si legano ad un indice azionario già esistente.

Ritorniamo a noi.

Le quotazioni del gas scendono dopo l’impennata iniziale. Amsterdam, presa come benchmark in Europa, ieri vedeva il prezzo del gas salire del 5,1% a 97,9 euro al megawattora ma meno rispetto ai 128 euro della mattinata. Oggi il gas è salito del 3,2% toccando quota 132 euro al megawattora.

Il rublo recupera il 4% sul dollaro ma in ogni caso vale poco più di un cent. Questo è dovuto al blocco dell’operazione della banca centrale russa con le controparti estere. Standard & Poor’s ha tagliato il rating di 4 banche: la Raiffeisenbank ed Unicredit, che sono controllate in Russia e la Gazprombank e l’Alfabank, banche russe.

Russia, il default degli anni ’90

Prima che Valdimir Putin diventasse presidente del Cremlino, la Russia aveva dichiarato default sul suo debito sovrano quando come primo ministro c’era Boris Yeltsin. Ma prima di intraprendere questo argomento, cerchiamo di capire assieme cosa è l’LTCM. Ricordatevi questa sigla perché la leggerete in seguito.

LTCM, cosa è

Il long term capital management, l’LTCM per intenderci, può essere considerato come uno dei più grandi fondi speculativi mai esistiti nella storia. In quanto hedge fund non era soggetto ai vincoli dei fondi tradizionali e dunque poteva operare in qualsiasi mercato. Fondato nel 1994 dal celebre investitore di Salomon Brothers, John Meriwhether, tale fondo era diretto da premi Nobel come Robert Merton e Myron Scholes (premi nobel per l’economia nel 1997) ex governatori della Banca centrale degli USA (la FED) e tecnici nonché professori di un certo livello che facevano grande uso della leva finanziaria per incrementare il rendimento. Basti pensare che aveva capitali per 2,2 miliardi di dollari ma prestiti alle banche per 125 miliardi dunque una leva finanziaria di 55 volte maggiore. Cosa significa avere una leva così alta? Semplicemente che se fai un investimento avverso anche solo del 3% puoi perdere la totalità del capitale.

La strategia del LTCM era “ottenere un piccolo guadagno altamente probabile a fronte di una grande perdita altamente improbabile”. Secondo voi è andata così? Ovvio che no! La strategia non ha funzionato e la Federal Reverse di NY si è trovata a dover fronteggiare un buco di miliardi di dollari. Le 14 banche convocate a fronte di un fallimento del fondo, hanno optato per la sopravvivenza facendo una iniezione di liquidità di circa 3,75 miliardi di dollari. Questo ha spinto la Federal Reserve ad abbassare il tasso d’interesse dello 0,25%.

Il problema principale di tutto ciò però non deriva da scommesse fatte male sul tavolo dei derivati. NO. Il problema principale era l’impiego di un capitale di 4,75 miliardi di dollari per l’acquisto di titoli per un valore pari a 125 miliardi di dollari a loro volta utilizzati per far fronte a transazioni finanziarie esotiche per un importo pari a 1250 miliardi di dollari. Non so se l’idea rende!

Il fondo, secondo determinati algoritmi, aveva scommesso che nel lungo termine si sarebbe verificata una convergenza dei tassi di interesse delle principali nazioni industrializzate. Ma il computer non sempre si basa sulla realtà infatti l’LTCM non aveva previsto determinati scossoni sistemici nel mercato asiatico e russo. Tali scossoni hanno dato il via alla corsa dei risparmiatori ad investire nei BOT tedeschi ed americani. Ciò ha portato a delle perdite colossali ed al fallimento del fondo.

Perché abbiamo parlato dell’LTCM? Semplicemente perché da questo fallimento la Russia ha iniziato poi la sua ripresa. Si è vero, il fallimento russo del 1998 ha generato una forte perdita su questo fondo ma bisogna ricordare che anche Wall Street era sull’orlo del precipizio. E’ corsa la FED in suo soccorso.

Il mercato russo oggi

Oggi la BCE sta aumentando i tassi fino al 20% mentre tutte le borse del mondo perdono quota. Ovunque la domanda è sempre la stessa: possibile che esista un LTCM del 2022? Sono tante le aziende occidentali che hanno affari all’attivo con la Russia e potrebbero presto subire degli ammanchi di liquidità. È questo che fa pensare che si possa ripetere l’LTCM bis. Ma d’altro canto è anche possibile che l’esposizione su Mosca non sia poi così tanto vasta. In caso contrario, si spera di avere dalla nostra, come in passato, la BCE e la FED.