I microchip sono finiti: cosa sta succedendo?

Un fenomeno che sta in maniera preoccupante prendendo piede nel settore manifatturiero globale è la carenza di microchip. A causa di tale shortage, infatti, moltissime società sia tecnologiche che industriali stanno rivedendo al ribasso i propri target di vendita almeno fino al secondo trimestre del 2021, data in cui si spera che i produttori di chip riusciranno ad incrementare la propria capacità produttiva così da abbracciare la demand global. In particolare, il settore maggiormente colpito dalla carenza è quello Automotive (specie nella vecchia Europe e nella rampante Cina): si parla infatti di mancate vendite pari a 110 miliardi di dollari -senza chip viene infatti meno un elemento essenziale della parte elettronica del prodotto finito veicolo-.

Cosa troverai in questo articolo:

Caccia al microchip: la genesi dello shortage

I sassolini che hanno generato la frana sono stati due, entrambi a metà 2020:

- Ban Huawei in USA da parte dell’amministrazione Trump;

- Sanzioni alla società cinese produttrice di chip SMIC, ad opera della medesima gestione repubblicana.

A seguito di ciò, le società tech cinesi hanno iniziato a rastrellare il mercato dei microchip, importandone in quantità equivalente a 300 Miliardi di dollari di valore con lo scopo di aggirare un eventuale successivo aumento dei costi di approvvigionamento. La reazione di società quali Apple è stata immediata: overstock a magazzino di chip, con lo scopo di evitare di andare in stock out in futuro. Insomma: vi è stata una corsa all’acquisto di chip. L’imprevedibile è tuttavia apparso al mondo in maniera simultanea: Covid-19. Ciò si è ribaltato in aumento della vendita di apparecchiature elettroniche (basti pensare a tablet, PC ecc acquistati durante il lockdown) in tutto il mondo, il che ha comportato un nuovo call off di microchip da parte delle tech globali. Tale fatto si è ripetuto con la seconda ondata. La parziale ripresa del mercato dell’auto post terzo trimestre 2020 ha poi aggravato ulteriormente la situazione: le società automotive si sono infatti aggiunte alle tecnologiche nella corsa ai semiconduttori (i chip sono infatti conditio si ne qua non per la produzione di veicoli). Ecco i dati che dimostrano ciò:

- Vendite globali di auto nel 2019: 74,8 mln di vetture;

- Vendite globali di auto nel 2020: 63,8 mln di vetture;

- Stima vendite globali di auto nel 2021: 69,8 mln di vetture;

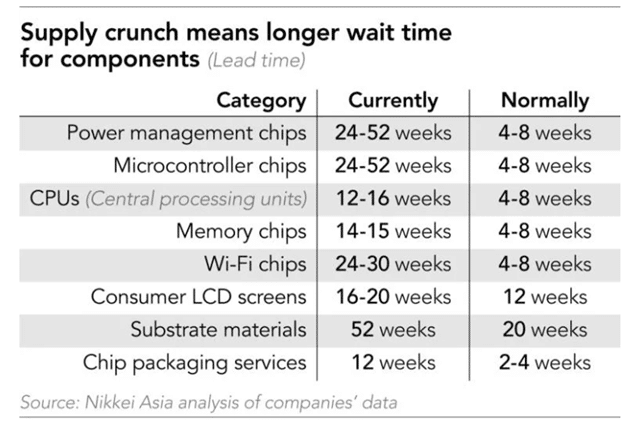

Al fine di espletare tutta questa demand, le aziende produttrici di microchip hanno fatto (e stanno tuttora facendo) i salti mortali: uscendo dal francesismo, occorrono infatti dai 5 ai 6 mesi per la produzione di chip, il che porta -aggiungendo i tempi di adeguamento impianti, quelli di viaggio, eventuali ritardi, ecc – ad un lead time medio per il cliente di 26 settimane dal momento dell’ordine.

L’automotive maggiormente colpito

Essendo le ultime arrivate al banchetto, è facile comprendere come le società dei veicoli a quattro ruote saranno le maggiormente colpite: nella fattispecie dovrebbero subire un contraccolpo gli EV cinesi, in quanto qui, secondo IHS Market, i chip sono maggiormente importanti rispetto ad un veicolo tradizionale. Tuttavia, nemmeno questi ultimi se la passeranno bene: GM ha chiuso temporaneamente tre stabilimenti e ha avuto produttività ridotta in altri due. Ford, Nissan, VW, Stellantis, Honda, Mercedes hanno tutte avuto ritardi e/o sospensioni nella produzione delle loro vetture. Si giunge relativamente facilmente dunque a mancate vendite pari a 110 miliardi di dollari (+81% rispetto alla iniziale previsione di 61 Miliardi di dollari ipotizzata a Gennaio 2021).

Nemmeno le big tech potranno tuttavia dormire sonni tranquilli: Apple ha già avuto ritardi nella produzione del suo iPhone 12, mentre Sony e Microsoft hanno annunciato di non riuscire a soddisfare la domanda delle nuove console. Insomma, tutti e tre questi colossi potrebbero incorrere in un calo del fatturato (pesante soprattutto per la casa coreana, dal momento che Playstation incide per circa il 20% del totale).

E le società di microchip?

Riguardo le società produttrici di chip, occorre fare un distinguo: a coloro che producono internamente la maggior parte dei chip (dette società Made) quali Intel o Nvidia, fanno da contraltare le “Buy”, cioè aziende che studiano design e tecnologie dei chip ma che delegano la realizzazione vera e propria a terzi (vedasi il rapporto AMC-TSMC o Qualcomm-Samsung Foundry). Proprio TSMC (Taiwan Semiconductor Manufactoring Company) potrebbe essere tra le poche a giovare di ciò: produce infatti circa il 50% dei chip globali -contro il 19% di Samsung Electronics -, e questo ha portato il management a quantificare gli investimenti sui propri impianti in 100 miliardi di dollari nei prossimi tre anni.

Vedremo cosa accadrà in futuro, di certo la questione è ben lungi dall’essere risolta (analisti stimano una carenza perdurevole fino al 2023).